并购重组不断 中国集成电路盛装之下的隐忧

过去两年,在国家集成电路产业扶植政策的刺激下,海内外并购重组不断,造就了中国集成电路产业至少数字上的繁荣。

今天再ICCAD 2016年会上,国家集成电路产业投资基金总经理丁文武表示,2015年中国IC设计业的销售额实现了25%的增长,今年上半年这一数字便达到26.1%,以大数据、人工智能、智能汽车等为代表的领域快速发展,对IC设计业带来巨大的增长空间。截至目前国家大基金投资承诺超过683亿元,实际出资超过350亿元,带动社会投资超过1500亿元,各地方已设立的集成电路基金总额已经超过2000亿元。

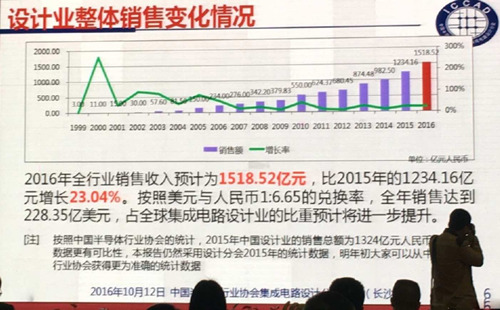

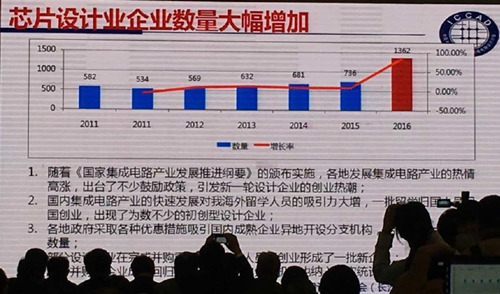

集成电路设计分会理事长魏少军教授表示,与全球集成电路产业出现5.8%的下滑相比,我国集成电路产业上半年仍保持两位数的高速增长。其中,中国设计企业数量增加80.1%。2016年全行业销售收入预计达到1518.52亿元,比2015年增长23.4%。

笔者不否认中国IC行业过去几年的进步,比如以海思、紫光展锐为代表的IC设计业这几年在全球行业地位越来越高,在新技术、新制程的导入上也已经站在了世界前沿,国家大基金对于产业骨干企业的扶植也渐入佳境,不过大陆资本对海外的并购潮却越来越带来更大的隐忧,这些并购虽然短期内可以粉饰各种营收数字,不过潜在的风险已经或会在未来几年逐步出现。

与国际知名的私募基金如黑石等相比,中国大多数产业基金缺乏运作集成电路行业经验是不争的事实,北京集创北方收购iML在谈判初期就锁定独家收购权,以非常合理的1.36亿美元将当年Exar两亿美元收购的iML纳入囊中,而另外一家中国著名基金在竞购另外一家美资芯片企业中经过多次竞价以非常高的价格完成并购,算上收购完成核心员工离职及在大陆上市推迟影响,收购风险骤然增加。

随着证监会对中概股回归审核越来越严苛,短期内私募基金或政府基金想通过收购倒手上市的操作空间越来越小,如果对收购的企业缺乏专业的管理及激励机制,核心员工离职、利润下滑将成必然态势,大陆基金刚刚收购某欧洲半导体设备厂便由盈转亏就是其中的代表,北京集创北方收购iML之所以能够顺利完成收购整合并实现营收利润双增长,原因主要在于管理及激励机制激发了被收购员工的归属感。

如果说私募基金欠缺的只是经验或运气,许多地方政府的基金介入更令集成电路行业呈现越来越多的泡沫和风险,福建晋华巨资投入DRAM产业本身甚至没有像武汉新芯一样的专业化运营团队,合肥则希望借助在江西已经声名狼藉的力晶实现产业腾飞,力晶在台湾的晶圆厂产能都无法饱满,又如何保证在合肥新建晶圆厂的盈利,至于力晶LCD驱动与京东方面板厂的协同效应,在已经完全市场化的今天更是笑话,力晶在江西欠下巨额债务甩手而去历历在目,转手又在合肥获得了巨额建厂资金。

GlobalFoundries在重庆合资设立12吋晶圆厂,重庆通过巨额补贴获得了落后工艺的引进,德科码半导体30亿美元在南京建设8寸晶圆厂2座、12寸晶圆厂1座,以及封装测试厂同样让业内人士雾里看花。

如果说南通富士通收购AMD封测厂是成功的并购,长电科技收购星科金鹏则直接将长电拖下泥潭,结果王新潮不仅出局,还不得不引进中芯国际作为大股东,希望借助中芯国际成熟的管理团队挽回损失,封装测试管理需要专业化团队,晶圆代工与存储器更是如此,大陆某些地方政府一窝蜂的涌向这些行业只会给当地带来巨额的财务黑洞风险。

最新消息GlobalFoundries居然向大陆报出300亿美元的天价,如果真被某些地方政府天价买进,势必将成为全球集成电路行业的笑柄。大陆真要收购GlobalFoundries,客观的说也只有中芯国际有这个实力和能力,所谓那些支持集成电路产业的地方政府还是少插手添乱的好。

至于这张设计行业增速最高的十个城市,更没有任何实质意义,中国整体ic设计营收增加并不多,只不过这些营收被不同城市重复计算,这种图只能说明一个问题,中国太多地方政府为了一己利益在粉饰个别官员的政绩,盛装的数字之下却隐藏着最大的风险。

国家大基金致力于扶植骨干企业没有错,如果说私募基金欠缺的只是经验和运气,许多地方政府基金无知和无畏会带给集成电路产业更多的泡沫和风险,与大飞机不同,集成电路行业在全球已经彻底市场化,既然是市场化,政府考虑的就应该是如何专业化运营,而不是短期政绩优先。